3月31日,多家机构公布了2023年1-3月百强房企销售

3月31日,多家机构公布了2023年1-3月百强房企销售情况。克而瑞报告显示,3月,TOP100房企实现销售操盘金额6608.6亿元,单月业绩同比增长29.2%,环比增长42.3%,同环比保持增长且增幅较上月提升。累计业绩来看,一季度百强房企实现销售操盘金额14827.7亿元,累计业绩同比转正,增长3.1%。

业内人士指出,随着经济预期边际好转,各地宽松政策持续出台及落地,消费者购房预期进一步上升,需求得到一定释放,房企紧抓机遇加速推盘,3月销售额有较大提升。预计4月,房企销售额同比将会延续增长态势。

3月百强房企业绩保持双增长态势,预计二季度将保持平稳态势

据中指研究院数据显示,1-3月,TOP100房企销售总额为17589.5亿元,同比增长8.2%,是2022年以来首次实现增长。其中TOP100房企3月单月销售额环比上升36.7%,同比上升24.6%,继续保持双增长态势。

(图源:中指研究院,央广网发)

同时,1-3月,销售额超千亿房企1家,较去年同期减少1家,百亿房企50家,较去年同期增加4家;超五十亿房企77家,较去年同期减少4家。TOP100房企权益销售额为12148.9亿元,权益销售面积为7197.4万平方米。

此外,1-3月,第四阵营企业数量增加。具体来看,千亿以上阵营1家,较去年同期减少1家,销售额均值1138.0亿元。第二阵营(500-1000亿元)企业7家,较去年同期增加5家,销售额均值762.5亿元。第三阵营(300-500亿元)企业7家,较去年同期减少3家,销售额均值425.9亿元。第四阵营(100-300亿元)企业为35家,较去年同期增加3家,销售额均值148.8亿元。

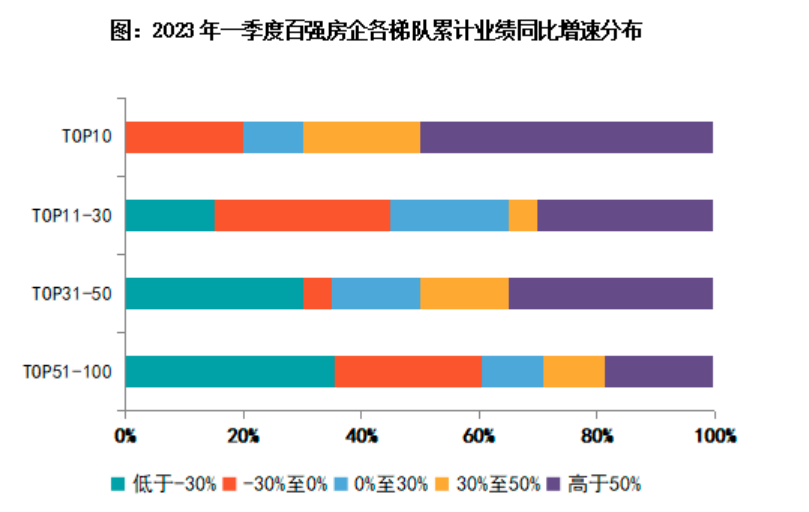

从企业表现来看,克而瑞报告显示,2023年一季度超半数百强房企累计业绩同比增长,其中累计业绩同比增幅大于30%的企业数量达到38家。分梯队来看,TOP10梯队房企累计业绩同比增长的企业数量占比最高。央国企以及部分优质民企凭借热点城市布局以及积极的推盘去化,表现出较强的抗周期韧性。其中,中海、华润、招商、华发、建发业绩表现突出,累计业绩增幅超50%;绿城、龙湖的累计业绩增幅也在30%以上。

(图源:克而瑞研究中心,央广网发)

总的来看,房地产市场预期不断改善是事实,对此,58安居客研究院院长张波表示,目前最主要的还是市场量价表现直接拉动信心上升,同时,政策面的持续拉动是市场复苏的重要保障,拉动了购房需求同步提升。

中指研究院企业研究总监刘水也认为,二季度全国房地产市场或将保持平稳态势。在经历了一季度市场的阶段性升温后,二季度销售有望回归正常市场节奏。短期来看,若政策端持续发力、宏观经济稳步向好,购房者置业信心有望延续修复态势,预计二季度全国房地产市场将保持平稳态势,环比一季度有望小幅增长,但城市分化行情仍将延续。

上市房企2022年年报相继出炉,高韧性企业逆势增长

进入3月以来,上市房企陆续公布2022年年报,据中指研究院统计,从已经发布的业绩数据来看,目前房企业绩普遍大幅下滑甚至巨亏,也有业绩相对稳健乃至逆势增长的房企例如越秀、招商蛇口、龙湖、万科等。

针对这种反差现象,刘水认为主要是由于房企经营韧性有差别,高韧性企业逆势增长,脆弱性企业业绩受冲击较大。

根据新城控股公布的2022年年报数据显示,公司营业收入较上年同期下降 31.37%,主要是本期物业交付收入较上年同期减少较多所致。同时,归属于上市公司股东的净利润较上年同期下降 88.94%,主要原因一是受整体市场环境及结转项目的结构变化,报告期内公司房地产项目结转收入及毛利较上年同期有较大幅度的减少。二是由于市场情况变化,公司计提的资产减值准备同比增加。

由于物业销售收入减少,中骏集团在2022年的收入也由377.37亿元下降至267.05亿元,同比减少29.2%。同时,其归母净利润也从30.7亿元大幅下降至2454.4万元。

对于2022年房企分化的表现,刘水分析称,一是从销售看分化较为明显,2022年全国销售额同比下降26.7%,央国销售额降幅一般在20%以内,销售受到市场调整冲击较小。经营稳健的民企销售降幅在30%左右。发生债务违约的企业销售降幅基本在70%以上。二是从融资来看分化较大,央国企融资渠道基本通畅,经营稳健的民企在多项政策支持下融资得以恢复,发生债务违约的数十家民企融资基本中断。三是从盈利来看有较大分化,根据已经发布的数据,有13家企业毛利率高于平均水平,如越秀地产、龙湖集团、华发股份、招商蛇口、京投发展、华润置地等。

展望未来,刘水表示,行业在规模、布局、业态等方面均将形成深度分化。一是,经历本轮市场周期调整,房地产行业告别“高周转、高负债、高杠杆”模式,叠加新房市场总量触顶下行,房企将向新发展模式平稳过渡,实现高质量的发展。二是,开发业务赛道弯道超车机会减少,头部企业地位稳固,未来或将形成金字塔型行业格局。其中,央国企仍将是重资产开发生力军,市场份额保持在较高水平。同时,专业化分工是大趋势,细分领域专业企业增多。少数头部企业能够发展成为横跨多个领域的综合开发企业,多数企业需专注于个别优势领域,细分行业或将产生龙头企业。

![西虹桥滨水半岛住区[安联·虹悦]约1](http://images.jumeinet.com/uploads/d-2023-04/docx_b77a43b9b56343349a78c451ab39e8bf_0.png?imageMogr2/auto-orient/thumbnail/600x/blur/1x0/quality/75%7Cimageslim)